Pussy888 pussy888 มาทำความรู้จักกับเว็บไซต์สล็อตออนไลน์ค่ายใหญ่แห่งนี้ตูด

Pussy888 pussy888 มาทำความรู้จักกับเว็บไซต์สล็อตออนไลน์ค่ายใหญ่แห่งนี้ตูด

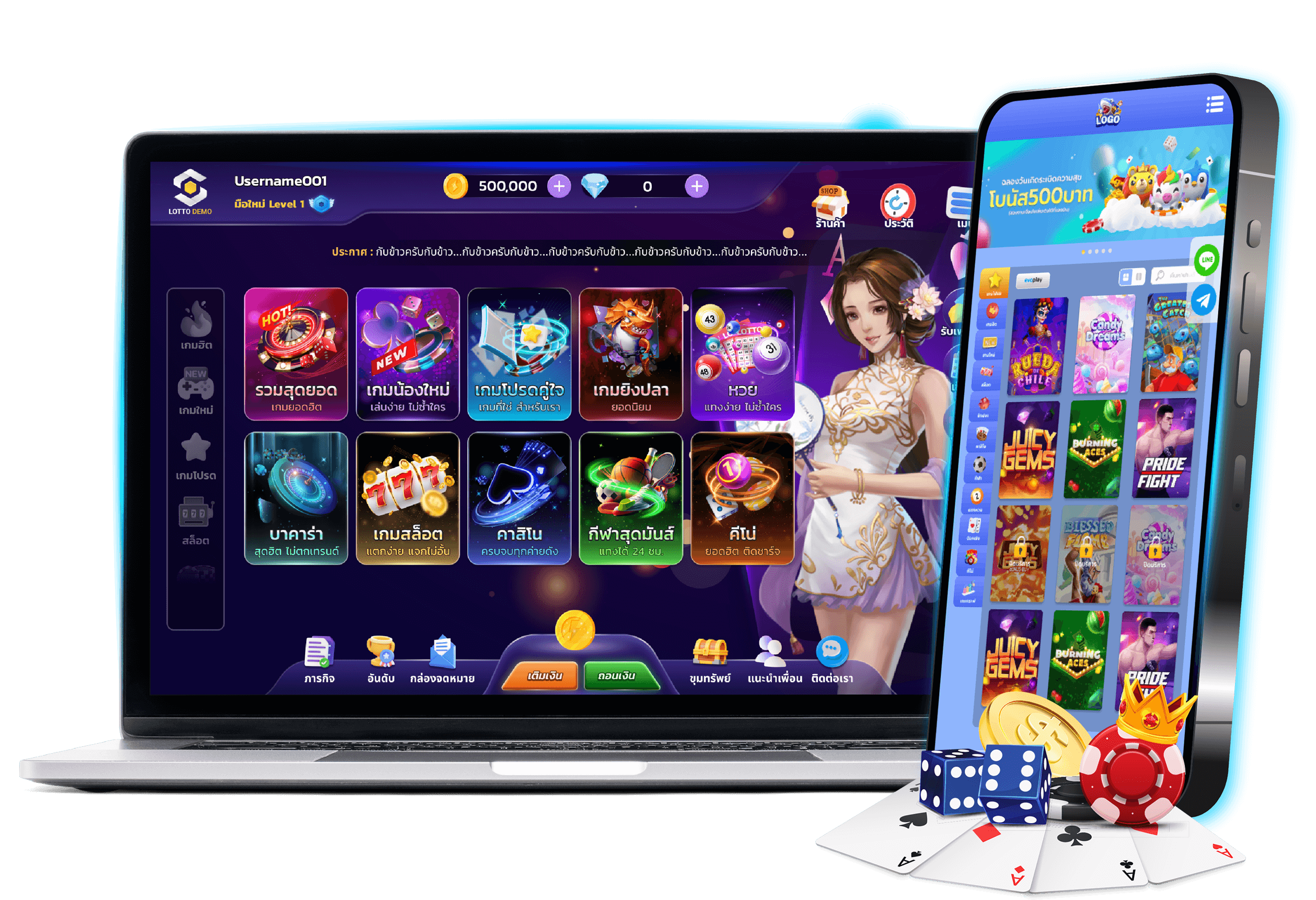

Pussy888 เป็นเกมการเดิมพันยอดนิยมอย่างมาก โดยในเว็บของเราเป็นเว็บไซต์แห่งการพนันสล็อตออนไลน์ สล็อต ที่มีความครบครันเยอะที่สุด พวกเรามีอีกทั้งโปรโมชั่นเตรียมการให้กับนักเดิมพันอยู่ตลอด ทั้งยังยังมีการจัดแจงเกมการเดิมพันสล็อตออนไลน์ที่อัพเดทรูปแบบใหม่ มาให้นักพนันได้ใช้บริการผ่านทางเว็บของพวกเราโดยไม่ต้องเสียค่าบริการ การใช้แรงงานเกมการพนันสล็อตออนไลน์ผ่านทางเว็บแห่งนี้ นักเดิมพันจะได้เล่นเกมส์การพนันที่มีคุณภาพ ของการออกรางวัลรวมทั้งช่วยให้คุณเสร็จแม้กระนั้นการลงพนันสล็อตออนไลน์ แน่ๆว่าการลงพนันเกมสล็อตออนไลน์บนเว็บนี้ จะช่วยให้นักเดิมพันได้สัมผัสกับการเล่นเกมสล็อตออนไลน์ที่มีรูปแบบใหม่

พุซซี่888 pussy888 โลกแห่งการพนันเว็บไซต์สล็อตออนไลน์ขนาดใหญ่

พุซซี่888 พวกเรากล่าวได้ว่าเป็นโลกแห่งการพนันที่มีขนาดใหญ่เยอะที่สุด โดยมีนักพนันมากมายก่ายกองที่เข้ามาค้นหาเกมการพนันที่เหมาะสมกับตนเอง ซึ่งในเว็บของเราก็มีเกมการเดิมพันสล็อตออนไลน์บรรจุไว้มากยิ่งกว่า 500 รายการ นักเดิมพันสามารถทดสอบเล่นเกมพวกนั้นได้ฟรี ทั้งยังสามารถลงเดิมพันเกมสล็อตออนไลน์บนเว็บของเราได้อย่างไร้ข้อจำกัด การลงพนันเกมสล็อตออนไลน์ pussy888 ที่มีคุณภาพ จะช่วยทำให้นักพนันรู้สึกสนุกและก็สามารถได้รับเงินรางวัล จากการเล่นเกมพนันออนไลน์ที่เรียกว่าสล็อต พุซซี่888 เกมส์การเดิมพัน ชนิดนี้ได้รับความนิยมอย่างมาก ไม่ว่าจะในระบบของออนไลน์ หรือในยุคก่อนที่มีให้บริการตามบ่อนหรือคาสิโน รวมไปถึงเซอร์วิสอพาร์ทเม้นท์หรือสถานที่ต่างๆการลงเดิมพันเกมสล็อตออนไลน์ถือเป็นอีกหนึ่งเกมการพนันที่ไม่ว่าใครก็ต่างเชื่อใจและเลือกใช้งาน เนื่องจากว่าเป็นเกมที่เล่นง่ายได้เงินเร็วรู้ผลตัดสินแพ้ชนะทันใจ จึงทำให้เกมนี้เป็นเกมการเดิมพันที่อยู่คู่กับวงการพนันมาอย่างช้านาน

รวมโครงข่ายเกมคาสิโนออนไลน์ครบวงจร เล่นสล็อตออนไลน์ พุซซี่888 ไม่มีสะดุด

เว็บของพวกเรามีบริการโครงข่ายเกมสล็อตออนไลน์มาก โดยไม่ว่านักเดิมพันจะเข้าร่วมลงเดิมพันเกมสล็อตออนไลน์ผ่านทางหน้าเว็บไซต์ สล็อต หรือจะกระทำการติดตั้งแอพพลิเคชันเพื่อเล่นเกมสล็อตออนไลน์ก็สามารถทำได้ด้วยเหมือนกัน กล่าวได้ว่าไม่ว่าคุณจะอยู่ที่ใดเมื่อไรก็สามารถลงพนันเกมสล็อตออนไลน์ได้อย่างครบวงจร การลงพนันเกมสล็อตออนไลน์บนเว็บของพวกเราจะช่วยทำให้คุณรื้นเริงเพลินใจ ช่วยฆ่าเวลาให้กับผู้ที่มีเวลาว่างมากมายแต่ว่าไม่รู้ว่าจะทำอะไร การลงเดิมพันเกมสล็อตออนไลน์ก็ถือว่าเป็นการสร้างรายได้ในช่วงเวลาว่างอีกหนึ่งแบบอย่าง ที่ไม่ต้องลงทุนมากมายเพียงมีโทรศัพท์มือถือหรือเครื่องไม้เครื่องมือที่สามารถเชื่อมต่อกับอินเทอร์เน็ต ก็สามารถลงเดิมพันเกมการพนันพวกนั้นแล้วก็สร้างรายได้มากมาย รับเงินเป็นกอบเป็นกำจากทางการเล่นเกมสล็อตออนไลน์ผ่านทางเว็บไซต์ของพวกเราได้นั่นเอง

เล่นสล็อตออนไลน์ สล็อต ทุนน้อย รับโปรโมชั่นสุดพิเศษตลอดการใช้งาน

ในเว็บไซต์ของเรามีตัวช่วยทำให้กับนักพนัน โดยเรามีการแจกเครดิตฟรีและก็โปรโมชั่นให้กับสมาชิกที่ร่วมลงเดิมพันกับเว็บของเราอยู่ตลอด การเข้าร่วมลงพนันกับทางเว็บไซต์ของเรามีแต่ว่าความคุ้มค่า ในตัวเกมการเดิมพัน นอกจากจะมีโบนัสและรางวัลในตัวเกมส์แล้วนั้น เครดิตฟรีพื้นที่เว็บไซต์ของเราเตรียมไว้ให้ ก็จะช่วยลดช่วงเวลาสำหรับการเล่นเกมสล็อตออนไลน์รวมทั้งไปถึงเป้าหมายได้มากยิ่งขึ้น จากการลงเดิมพันเกมสล็อตออนไลน์ผ่านทางเว็บไซต์นี้

เว็บสล็อต สล็อต รองรับเครื่องใช้ไม้สอยการเดิมพันทุกแบบอย่าง เข้าใช้งานสะดวก

เว็บไซต์ของเรามีมากมายหนทางอย่างที่กล่าวถึงไปแล้ว หากนักเดิมพันอยากลงเดิมพันเกมสล็อตออนไลน์สามารถใช้งานผ่าน ปากทางเข้าเล่น สล็อตของเราซึ่งเป็นช่องทางที่สามารถเข้าถึงเกมการพนันสล็อตออนไลน์ได้อย่างสะดวกสบาย นักเดิมพันสามารถใช้บริการเกมสล็อตออนไลน์ผ่านทางเว็บของเราได้ผ่านเครื่องใช้ไม้สอยการเดิมพันทุกแบบ เนื่องจากว่าเรามีระบบที่สามารถรองรับการเข้าถึงเกมการเดิมพันสล็อตออนไลน์อย่างเต็มคุณภาพ ได้ผ่านเครื่องไม้เครื่องมืออิเล็กทรอนิกส์ที่มีความนำสมัย ด้วยเหตุว่าระบบบนเว็บของเรามีความก้าวล้ำในเรื่องของเทคโนโลยี พวกเราจึงรองรับเครื่องไม้เครื่องมือกรรมพนันทุกแบบที่เล่นเกมสล็อตออนไลน์ได้ นั้นช่วยให้นักพนันสามารถลงพนันได้อย่างสะดวกสบาย และหันมาใช้บริการกับทางเว็บไซต์ของพวกเรามากขึ้นนั่นเอง

ทำใมพวกเราถึงได้รับความนิยมสูงที่สุดในแวดวง

ระดับความพึงพอใจในเกมสล็อตออนไลน์ Pussy888 พุซซี่888 บางทีอาจไม่เหมือนกันอย่างมากในแต่ละคน เพราะขึ้นอยู่กับความชื่นชอบแล้วก็ประสบการณ์การเล่นเกมของแต่ละคน นี่คือเหตุบางประการที่อาจส่งผลให้ Pussy888 pussy888 น่าสนใจ

• สมัครสมาชิกเข้าใช้บริการฟรีไม่มีอย่างน้อย

• ฝากถอนทำรายการทันใจ

• เข้าถึงง่ายมีระบบรองรับหลากหลาย

• เล่นง่ายไม่ต้องโยกกระเป๋า

• จัดตั้งแอพพลิเคชั่นลงบนโทรศัพท์เคลื่อนที่ก็สามารถเล่นได้เหมือนกัน

• แจกโบนัสแรกเข้าไม่อั้น

เรายังมีสิ่งที่น่าสนใจที่ทำให้ดึงดูดผู้ใช้งานอีกเยอะแยะ ทดลองสมัครเป็นสมาชิกเข้ามาใช้งานกับทางเว็บไซต์แห่งนี้มอง เพื่อเปิดประสบการณ์ใหม่ของการพนันเกมสล็อตออนไลน์ สล็อต ที่ยอดเยี่ยม วิถีทางทำเงินที่คำนึงถึงผู้ใช้บริการเป็นขั้นแรก ลงทะเบียนเป็นสมาชิกวันนี้ทำกำไรอย่างมากมาย ถึงแม้ลงพนันด้วยทุนน้อย

ค่าย พุซซี่888 สล็อต บริการ 24 ชั่วโมง 5 November 66 Rebbeca พนัน พุซซี่888ทดลองเล่นฟรี Top 33

ขอขอบคุณที่มา พุซซี่888

แม้พูดถึงเกมส์การลงทุนการเดิมพันที่อยู่ในหมวดหมู่ของคาสิโนดินแดนยอดนิยมสูงที่สุดก็น่าจะเป็นเกมบาคาร่าสำหรับความเป็นมาของเกมบาคาร่านั้นเป็นความนิยมของ บาคาร่าซึ่งในตอนนี้สามารถกระทำการใช้งานผ่านระบบออนไลน์ได้ซึ่งนับว่าพวกเราสามารถเข้าถึงการลงทุนได้ง่ายแล้วก็สบายเยอะขึ้นเรื่อยๆ เพราะว่าในอดีตกาลนักลงทุนจำเป็นที่จะต้องกระทำเดินทางไปสถานที่ที่เปิดให้บริการแต่เวลานี้ทหารมีความต้องการทางการใช้งานก็เพียงแต่ทำการลงทะเบียนเป็นสมาชิกเพียงไม่ถึง 10 นาทีก็สามารถทำการใช้งานได้แล้วเพราะว่ากรรมวิธีสมัครมิได้ยุ่งยากเหมือนอย่างที่คิดเลยรวมทั้งที่ไปที่มาของเกมบาคาร่านั้นมีความชื่นชอบแล้วก็เป็นเกมสนุกสนานที่ได้เริ่มมาจากประเทศอเมริกาตั้งแต่ปีคริสตศักราช 1914 ถึง 1922และก็บวกกับเป็นเกมส์ในลักษณะของการพนันก็เลยเป็นที่นิยม เพิ่มเยอะขึ้นเรื่อยๆอย่างสม่ำเสมอ เนื่องจากเกมบาคาร่าที่เป็นเกมส์พนันนั้นสามารถสร้างรายได้ให้แก่นักลงทุนได้ก็เลยทำให้นักลงทุนนั้นนิยมกระทำการใช้งานแม้คนไหนกันสนใจจัดการการลงทุนแล้วก็ยังไม่เคยรู้ว่าทำการสมัครเป็นสมาชิกของเว็บไหนถ้าหากสามารถทำการลงทะเบียนเป็นสมาชิกของ เว็บไซต์คาสิโนออนไลน์ที่เปิดให้เล่นเกี่ยวกับเกมบาคาร่าได้ คาสิโนออนไลน์ เว็บบาคาร่า ในรูปแบบใหม่ที่ฉีกกฎเดิมๆจากที่เคยได้เห็นมาก่อน การแจกไพ่โดยดีลเลอร์สาวสวยทั่วทั้งโลกมารวมไว้ตรงนี้ สิ่งที่สมาชิกจะได้รับไม่ใช้เป็นแค่เพียงอาหารตาเท่านั้น แต่ยังมีความแหลมคมชัด ความเที่ยงตรงของระบบที่ถูกสรรค์สร้างภายใต้คณะทำงานบริษัทผู้พัฒนาซอฟแวร์รวมทั้งคณะทำงานเกมมิ่งระดับนานาชาติมาคอยควบคุมระบบข้างหลังบ้าน บาคาร่าออนไลน์ เกมส์ไพ่ยอดฮิตชั่วกับชั่วกัลป์พร้อมเดิมพันไลฟ์สดสัมผัสประสบการณ์พนันเรียลไทม์มีลักษณะคล้ายกับการเล่นไพ่ป๊อกกระดอน ร่วมบันเทิงใจเล่นพนันได้ตลอดใช้บริการได้สม่ำเสมอ ลุ้นรับโบนัสฟรี

แม้พูดถึงเกมส์การลงทุนการเดิมพันที่อยู่ในหมวดหมู่ของคาสิโนดินแดนยอดนิยมสูงที่สุดก็น่าจะเป็นเกมบาคาร่าสำหรับความเป็นมาของเกมบาคาร่านั้นเป็นความนิยมของ บาคาร่าซึ่งในตอนนี้สามารถกระทำการใช้งานผ่านระบบออนไลน์ได้ซึ่งนับว่าพวกเราสามารถเข้าถึงการลงทุนได้ง่ายแล้วก็สบายเยอะขึ้นเรื่อยๆ เพราะว่าในอดีตกาลนักลงทุนจำเป็นที่จะต้องกระทำเดินทางไปสถานที่ที่เปิดให้บริการแต่เวลานี้ทหารมีความต้องการทางการใช้งานก็เพียงแต่ทำการลงทะเบียนเป็นสมาชิกเพียงไม่ถึง 10 นาทีก็สามารถทำการใช้งานได้แล้วเพราะว่ากรรมวิธีสมัครมิได้ยุ่งยากเหมือนอย่างที่คิดเลยรวมทั้งที่ไปที่มาของเกมบาคาร่านั้นมีความชื่นชอบแล้วก็เป็นเกมสนุกสนานที่ได้เริ่มมาจากประเทศอเมริกาตั้งแต่ปีคริสตศักราช 1914 ถึง 1922และก็บวกกับเป็นเกมส์ในลักษณะของการพนันก็เลยเป็นที่นิยม เพิ่มเยอะขึ้นเรื่อยๆอย่างสม่ำเสมอ เนื่องจากเกมบาคาร่าที่เป็นเกมส์พนันนั้นสามารถสร้างรายได้ให้แก่นักลงทุนได้ก็เลยทำให้นักลงทุนนั้นนิยมกระทำการใช้งานแม้คนไหนกันสนใจจัดการการลงทุนแล้วก็ยังไม่เคยรู้ว่าทำการสมัครเป็นสมาชิกของเว็บไหนถ้าหากสามารถทำการลงทะเบียนเป็นสมาชิกของ เว็บไซต์คาสิโนออนไลน์ที่เปิดให้เล่นเกี่ยวกับเกมบาคาร่าได้ คาสิโนออนไลน์ เว็บบาคาร่า ในรูปแบบใหม่ที่ฉีกกฎเดิมๆจากที่เคยได้เห็นมาก่อน การแจกไพ่โดยดีลเลอร์สาวสวยทั่วทั้งโลกมารวมไว้ตรงนี้ สิ่งที่สมาชิกจะได้รับไม่ใช้เป็นแค่เพียงอาหารตาเท่านั้น แต่ยังมีความแหลมคมชัด ความเที่ยงตรงของระบบที่ถูกสรรค์สร้างภายใต้คณะทำงานบริษัทผู้พัฒนาซอฟแวร์รวมทั้งคณะทำงานเกมมิ่งระดับนานาชาติมาคอยควบคุมระบบข้างหลังบ้าน บาคาร่าออนไลน์ เกมส์ไพ่ยอดฮิตชั่วกับชั่วกัลป์พร้อมเดิมพันไลฟ์สดสัมผัสประสบการณ์พนันเรียลไทม์มีลักษณะคล้ายกับการเล่นไพ่ป๊อกกระดอน ร่วมบันเทิงใจเล่นพนันได้ตลอดใช้บริการได้สม่ำเสมอ ลุ้นรับโบนัสฟรี slot online เว็บบาคาร่า ในรูปแบบใหม่ที่ฉีกกฎเดิมๆจากที่เคยเห็นมาก่อน การแจกไพ่โดยดีลเลอร์สาวสวยทั้งโลกมารวมไว้ตรงนี้ สิ่งที่สมาชิกจะได้รับไม่ใช้เป็นเพียงอาหารตาเพียงแค่นั้น แต่ยังมีความแหลมคมชัด ความเที่ยงตรงของระบบที่ถูกสรรค์สร้างภายใต้คณะทำงานบริษัทผู้พัฒนาซอฟแวร์แล้วก็ทีมงานเกมมิ่งระดับโลกมารอควบคุมระบบข้างหลังบ้าน เราเป็นผู้ให้บริการบาคาร่าออนไลน์แบบเรียลไทม์ ส่งตรงจากบ่อน Casino ผู้เล่นสามารถมองไพ่ที่แจก ก่อนเริ่มพนันได้ในเวลา 20-30 วินาที Baccarat Online เป็นเกมส์ที่มีเสน่ห์ มีนักพนันเล่นกันจำนวนมาก ผู้เล่นยังสามารถรับเงินรางวัลจากเกมส์ไปได้ ภายในช่วงระยะเวลาไม่กี่วินาทีก่อนที่จะเกมส์การแข่งขันชิงชัยจะจบลงอีกด้วย แล้วก็ผู้เล่นจะได้รับประสบการณ์ การเล่นคาสิโนออนไลน์ที่ปลอดภัย โดยมีระบบระเบียบพิจารณาที่ได้รับการยอมรับในระดับสากล สมัครเล่น

slot online เว็บบาคาร่า ในรูปแบบใหม่ที่ฉีกกฎเดิมๆจากที่เคยเห็นมาก่อน การแจกไพ่โดยดีลเลอร์สาวสวยทั้งโลกมารวมไว้ตรงนี้ สิ่งที่สมาชิกจะได้รับไม่ใช้เป็นเพียงอาหารตาเพียงแค่นั้น แต่ยังมีความแหลมคมชัด ความเที่ยงตรงของระบบที่ถูกสรรค์สร้างภายใต้คณะทำงานบริษัทผู้พัฒนาซอฟแวร์แล้วก็ทีมงานเกมมิ่งระดับโลกมารอควบคุมระบบข้างหลังบ้าน เราเป็นผู้ให้บริการบาคาร่าออนไลน์แบบเรียลไทม์ ส่งตรงจากบ่อน Casino ผู้เล่นสามารถมองไพ่ที่แจก ก่อนเริ่มพนันได้ในเวลา 20-30 วินาที Baccarat Online เป็นเกมส์ที่มีเสน่ห์ มีนักพนันเล่นกันจำนวนมาก ผู้เล่นยังสามารถรับเงินรางวัลจากเกมส์ไปได้ ภายในช่วงระยะเวลาไม่กี่วินาทีก่อนที่จะเกมส์การแข่งขันชิงชัยจะจบลงอีกด้วย แล้วก็ผู้เล่นจะได้รับประสบการณ์ การเล่นคาสิโนออนไลน์ที่ปลอดภัย โดยมีระบบระเบียบพิจารณาที่ได้รับการยอมรับในระดับสากล สมัครเล่น ข้อดีของการใช้ QR Code EP.1 สร้าง qr code

ข้อดีของการใช้ QR Code EP.1 สร้าง qr code ในสมัยที่เทคโนโลยีเริ่มเข้ามามีหน้าที่มากเพิ่มขึ้นในชีวิตประจำวันของเรานั้น ความสบายสบาย ความรวดเร็ว และก็ความนำสมัยต่างๆก็มีมากยิ่งขึ้น นำมาซึ่งการทำให้เทคโนโลยีหรือนวัตกรรมเก่าๆบางสิ่งบางอย่างนั้นถูกแทนที่ พัฒนา หรือสูญหายไปเลยก็ว่าได้นะครับ ดังเช่น การเข้ามาของแฟลชไดรฟ์ที่ทดแทนฟลอปปี้ดิสก์หรือที่พวกเราเรียกกันอย่างชินปากว่า แผ่นดิสก์

ในสมัยที่เทคโนโลยีเริ่มเข้ามามีหน้าที่มากเพิ่มขึ้นในชีวิตประจำวันของเรานั้น ความสบายสบาย ความรวดเร็ว และก็ความนำสมัยต่างๆก็มีมากยิ่งขึ้น นำมาซึ่งการทำให้เทคโนโลยีหรือนวัตกรรมเก่าๆบางสิ่งบางอย่างนั้นถูกแทนที่ พัฒนา หรือสูญหายไปเลยก็ว่าได้นะครับ ดังเช่น การเข้ามาของแฟลชไดรฟ์ที่ทดแทนฟลอปปี้ดิสก์หรือที่พวกเราเรียกกันอย่างชินปากว่า แผ่นดิสก์ ขอขอบคุณอ้างอิง

ขอขอบคุณอ้างอิง

ชวนเพื่อนพ้องฝาก 100 จาก ทางเข้า 918kiss

ชวนเพื่อนพ้องฝาก 100 จาก ทางเข้า 918kiss เว็บตรง ทางเข้า 918kiss 918vip.co 13 ธันวา 65 Latia casino online 918kiss เข้าสู่ระบบที่ดีที่สุด Top 49

เว็บตรง ทางเข้า 918kiss 918vip.co 13 ธันวา 65 Latia casino online 918kiss เข้าสู่ระบบที่ดีที่สุด Top 49

ศูนย์รวมเกมส์การเดิมพันสล็อตออนไลน์แตกง่าย สล็อตxoเว็บตรง

ศูนย์รวมเกมส์การเดิมพันสล็อตออนไลน์แตกง่าย สล็อตxoเว็บตรง

รีวิวเกม Plushie Frenzy สล็อตคาสิโน

รีวิวเกม Plushie Frenzy สล็อตคาสิโน สวัสดีนะครับชาว m.hengjing168.win สล็อตคาสิโน ทุกคน กลับมาเจอกับผมอีกแล้วครับ วันนี้ผมก็มีเกม

สวัสดีนะครับชาว m.hengjing168.win สล็อตคาสิโน ทุกคน กลับมาเจอกับผมอีกแล้วครับ วันนี้ผมก็มีเกม

เว็บไซต์ดูหนังผ่านเน็ตมาใหม่ปัจจุบัน movieskub

เว็บไซต์ดูหนังผ่านเน็ตมาใหม่ปัจจุบัน movieskub  หนังจีน ดูหนังออนไลน์ 2023 movieskub.com 11 เม.ย. 2566 Eddy โปรแกรมหนัง ดูหนังออนไลน์ 2023Netflix Top 44

หนังจีน ดูหนังออนไลน์ 2023 movieskub.com 11 เม.ย. 2566 Eddy โปรแกรมหนัง ดูหนังออนไลน์ 2023Netflix Top 44 ขอขอบพระคุณเว็ปไซต์

ขอขอบพระคุณเว็ปไซต์  1. ทุกคนสามารถเข้าถึงได้ qr code

1. ทุกคนสามารถเข้าถึงได้ qr code

ดาวน์โหลด918kiss 918kiss https://918vip.co 29 Dec 2565 Terry casino online

ดาวน์โหลด918kiss 918kiss https://918vip.co 29 Dec 2565 Terry casino online  บาคาร่าออนไลน์ sexybaccarat168.com 21 กันยายน 2022 บาคาร่าออนไลน์ slot สมัครบาคาร่าเว็บบาคาร่า168 เล่นบาคาร่าฟรี

บาคาร่าออนไลน์ sexybaccarat168.com 21 กันยายน 2022 บาคาร่าออนไลน์ slot สมัครบาคาร่าเว็บบาคาร่า168 เล่นบาคาร่าฟรี สมัครบาคาร่า ที่สุดยอดเดี๋ยวนี้จึงควรเว็บแห่งนี้เลย ด้วยเหตุว่าเราเป็น บาคาร่า ถ่ายทอดสดจาก สตูดิโอที่ได้รับการยินยอมรับจากผู้เล่นบาคาร่าทั่วทั้งโลกในเรื่องความน่านับถือสูงสุด เลือกสรรมาแล้วว่าหมดปัญหาเรื่องการโกง เล่นบาคาร่าได้ทุกหนทุกแห่ง บนโทรศัพท์มือถือ พวกเรามั่นใจว่าท่านที่เข้ามาเล่นต้องพึงใจอย่างแน่แท้ เว็บคาสิโนออนไลน์ พวกเรามีให้แด่ท่านเลือกจำนวนมากนานัปการเกม อย่าง บาคาร่า ไฮโล สล็อต รูเล็ต ไพ่เสือมังกร โดยแต่ละเกมที่เราต้องการจะพรีเซ็นท์นั้นเป็น เป็นเกมที่เล่นได้ง่ายๆรู้เรื่องมิได้ยากเนื่องจาก เกมบาคาร่าออนไลน์ นั้นวางแบบมา เพื่อง่ายต่อการเข้าถึงจากทุกแพลตฟอร์มได้อยู่แล้ว แล้วก็เว็บไซต์ของเราเป็นเว็บไซต์บาคาร่าตรงๆให้คุณได้เล่นเกมบาคาร่าได้อย่างสมบูรณ์

สมัครบาคาร่า ที่สุดยอดเดี๋ยวนี้จึงควรเว็บแห่งนี้เลย ด้วยเหตุว่าเราเป็น บาคาร่า ถ่ายทอดสดจาก สตูดิโอที่ได้รับการยินยอมรับจากผู้เล่นบาคาร่าทั่วทั้งโลกในเรื่องความน่านับถือสูงสุด เลือกสรรมาแล้วว่าหมดปัญหาเรื่องการโกง เล่นบาคาร่าได้ทุกหนทุกแห่ง บนโทรศัพท์มือถือ พวกเรามั่นใจว่าท่านที่เข้ามาเล่นต้องพึงใจอย่างแน่แท้ เว็บคาสิโนออนไลน์ พวกเรามีให้แด่ท่านเลือกจำนวนมากนานัปการเกม อย่าง บาคาร่า ไฮโล สล็อต รูเล็ต ไพ่เสือมังกร โดยแต่ละเกมที่เราต้องการจะพรีเซ็นท์นั้นเป็น เป็นเกมที่เล่นได้ง่ายๆรู้เรื่องมิได้ยากเนื่องจาก เกมบาคาร่าออนไลน์ นั้นวางแบบมา เพื่อง่ายต่อการเข้าถึงจากทุกแพลตฟอร์มได้อยู่แล้ว แล้วก็เว็บไซต์ของเราเป็นเว็บไซต์บาคาร่าตรงๆให้คุณได้เล่นเกมบาคาร่าได้อย่างสมบูรณ์ เว็บเกมสล็อตออนไลน์ สล็อตแตกง่าย ที่มาแรงที่สุดบัดนี้ มีเกมให้เข้าใช้บริการมากยิ่งกว่าผู้ใดกันแน่ แตกบ่อยมาก แตกไว รางวัลใหญ่มาก มีงบประมาณน้อยก็สามารถเข้ามาเลือกเล่นได้ทุกเกม เล่นง่าย พบกับความบันเทิงได้ตลอดทั้งวัน และเมื่อได้เข้ามาเล่นกับ เว็บไซต์สล็อต ก็เตรียมพร้อมลุ้นรับสินทรัพย์ก้อนโตวันแล้ววันเล่าได้เลย ไม่ว่าจะเข้าเล่นตอนไหน ก็จะได้สัมผัสกับเงินโตโดยทันที ทั้งหมดพวกเรายังได้มีการเปลี่ยนเกมสล็อตทั้งหมด ให้เป็นตัวอย่างเวอร์ชันใหม่ปัจจุบันนี้ รับรองว่าถึงแม้ได้เข้าเล่น ทุกคนจะได้รับความเพลิดเพลินแบบไม่ซ้ำใคร แถมยังได้มีการ รวมสล็อตเว็บตรง และก็ได้คัดสรรเกมประสิทธิภาพจากเว็บ punpro777.com

เว็บเกมสล็อตออนไลน์ สล็อตแตกง่าย ที่มาแรงที่สุดบัดนี้ มีเกมให้เข้าใช้บริการมากยิ่งกว่าผู้ใดกันแน่ แตกบ่อยมาก แตกไว รางวัลใหญ่มาก มีงบประมาณน้อยก็สามารถเข้ามาเลือกเล่นได้ทุกเกม เล่นง่าย พบกับความบันเทิงได้ตลอดทั้งวัน และเมื่อได้เข้ามาเล่นกับ เว็บไซต์สล็อต ก็เตรียมพร้อมลุ้นรับสินทรัพย์ก้อนโตวันแล้ววันเล่าได้เลย ไม่ว่าจะเข้าเล่นตอนไหน ก็จะได้สัมผัสกับเงินโตโดยทันที ทั้งหมดพวกเรายังได้มีการเปลี่ยนเกมสล็อตทั้งหมด ให้เป็นตัวอย่างเวอร์ชันใหม่ปัจจุบันนี้ รับรองว่าถึงแม้ได้เข้าเล่น ทุกคนจะได้รับความเพลิดเพลินแบบไม่ซ้ำใคร แถมยังได้มีการ รวมสล็อตเว็บตรง และก็ได้คัดสรรเกมประสิทธิภาพจากเว็บ punpro777.com ขอขอบคุณมากอ้างอิงจาก

ขอขอบคุณมากอ้างอิงจาก

เริ่มเล่นเว็บบาคาร่า ทีแรกก็ช่วยคุณได้แน่ๆ เชื่อสิคุ้มมากมายๆ

เริ่มเล่นเว็บบาคาร่า ทีแรกก็ช่วยคุณได้แน่ๆ เชื่อสิคุ้มมากมายๆ ถ้าคนใดต้องการจะทดสอบเล่นแอปฯ เว็บบาคาร่า ที่ต่างกันของแต่ละคน บางคนต้องการจจะเล่น เพื่อเอาความเพลิดเพลิน ทุเลาสมองที่เมื่อยล้า จากการทำงานมาตลอดวัน หรือบางบุคคลเล่นเพื่อเอาเงินรางวัลจากมัน ไปใช้จ่ายในชีวิตประจำวัน แม้กระนั้นไม่ว่าจะเหตุผลอะไรก็แล้วแต่มแต่ ขั้นตอนรากฐานพวกเราจำเป็นจะต้องทราบไว้แล้วก็ทำตามด้วยเหมือนกันหมดเป็นหาเว็บไซต์ สมัคร sexyauto168.com ได้เลย

ถ้าคนใดต้องการจะทดสอบเล่นแอปฯ เว็บบาคาร่า ที่ต่างกันของแต่ละคน บางคนต้องการจจะเล่น เพื่อเอาความเพลิดเพลิน ทุเลาสมองที่เมื่อยล้า จากการทำงานมาตลอดวัน หรือบางบุคคลเล่นเพื่อเอาเงินรางวัลจากมัน ไปใช้จ่ายในชีวิตประจำวัน แม้กระนั้นไม่ว่าจะเหตุผลอะไรก็แล้วแต่มแต่ ขั้นตอนรากฐานพวกเราจำเป็นจะต้องทราบไว้แล้วก็ทำตามด้วยเหมือนกันหมดเป็นหาเว็บไซต์ สมัคร sexyauto168.com ได้เลย เว็บเว็บบาคาร่าที่ดีแน่นอน ไม่สมควรละเลย

เว็บเว็บบาคาร่าที่ดีแน่นอน ไม่สมควรละเลย ขอขอบคุณweb

ขอขอบคุณweb

PG SLOT PG สล็อตเว็บไซต์ตรงไม่ผ่านเอเย่นต์ ของแท้ของแท้ต้องที่นี่ PGHENG99 แค่นั้น

PG SLOT PG สล็อตเว็บไซต์ตรงไม่ผ่านเอเย่นต์ ของแท้ของแท้ต้องที่นี่ PGHENG99 แค่นั้น นอกจากนั้น กิจกรรมแล้วก็โปรโมชั่นของพวกเราก็ขนกันมาตอบโจทย์ทุกคนได้แน่นอน ระบบดีและปลอดภัยสุดๆขนาดนี้ จะไม่มาลองเล่นไม่ได้แล้วครับ ยิ่งถ้าเกิดคุณอยากได้กำไรจากการเล่นสล็อตออนไลน์ นี่แหละนะครับ! ช่องทางของคุณมาแล้ว สมัครเลย! ไม่มีค่าใช้จ่าย!

นอกจากนั้น กิจกรรมแล้วก็โปรโมชั่นของพวกเราก็ขนกันมาตอบโจทย์ทุกคนได้แน่นอน ระบบดีและปลอดภัยสุดๆขนาดนี้ จะไม่มาลองเล่นไม่ได้แล้วครับ ยิ่งถ้าเกิดคุณอยากได้กำไรจากการเล่นสล็อตออนไลน์ นี่แหละนะครับ! ช่องทางของคุณมาแล้ว สมัครเลย! ไม่มีค่าใช้จ่าย!

สำหรับบทความในวันนี้ ผมก็ต้องบอกก่อนว่า ผมคิดอยู่นานแสนนานว่าวันนี้ผมจะมาเขียนเรื่องอะไรดี? ซึ่งจากการที่มีมือใหม่ที่เพิ่งเคยเล่นเกมพีจีสล็อตหรือเกมยิงปลาได้ไม่นาน พวกเขาก็อยากจะรู้กันครับว่า ในฐานะมือโปรที่เล่นพีจีสล็อต

สำหรับบทความในวันนี้ ผมก็ต้องบอกก่อนว่า ผมคิดอยู่นานแสนนานว่าวันนี้ผมจะมาเขียนเรื่องอะไรดี? ซึ่งจากการที่มีมือใหม่ที่เพิ่งเคยเล่นเกมพีจีสล็อตหรือเกมยิงปลาได้ไม่นาน พวกเขาก็อยากจะรู้กันครับว่า ในฐานะมือโปรที่เล่นพีจีสล็อต

สำหรับค่ายเกมสล็อตออนไลน์ลำดับต้นๆที่มีผู้ใช้งานทุกเพศทุกวัย อย่างค่ายอย่างเว็บ punpro777 สล็อต นั้นวันนี้เราได้คัดสรรมาให้แล้วทั้งผองของ สูตรสล็อต ใช้งานได้จริง แน่นอน และไม่จำต้องกลุ้มอกกลุ้มใจว่าเมื่อใช้งานแล้ว ระบบความปลอดภัยของทางคาสิโนจะไม่ตรวจค้นและไม่โดนแบนจากค่ายพีจีแน่ๆค่ะ แล้วก็ยังสามารถ ได้กำไรได้อย่างสม่ำเสมอ โดยไม่ถูกจับตามมองดู หรือเป็นบัญชีเฝ้าระวังอีกด้วย สูตรสล็อตฟรีใช้ได้จริง ในปี 2023 ใครที่เคยทดสอบสูตรต่างๆมาแล้วนั้น ก็จำเป็นต้องรู้กันดีว่าใช้งานได้จริงไหม หรือเป็นเพียงแต่โปรแกรมที่สร้างขึ้นมาแล้วใช้งานมิได้จริงแต่ให้พวกเราเสียเงินเสียทองค่าใช้จ่ายสำหรับการสมัครใช้โปรแกรมโดยเปล่าประโยชน์ วันนี้เราได้นำสูตรฟรีมาให้ท่านได้ลงกัน โดยเป็น สูตรสล็อต ฟรี ใช้ได้จริงด้วย สล็อต ที่ใช้งานสำเร็จ ทำให้มีมาตลอดจนถึงปีนี้ สูตรสล็อต ฟรีทุกค่าย คัดเลือกมาแล้วก็ใช้ได้จริงแน่ๆ พวกเราจะรู้ได้ยังไงว่าสูตรไหนใช้ได้ หรือสูตรไหนที่ใช้ไม่ได้ วันนี้พวกเราได้นำสูตรสล็อตฟรีทุกค่าย มายกไว้ตรงหน้าท่านแล้ว ให้ได้เลือกตามใจชอบว่าตนเองชอบแบบไหน คัดมาแล้วก็ใช้งานได้จริงแน่ๆ

สำหรับค่ายเกมสล็อตออนไลน์ลำดับต้นๆที่มีผู้ใช้งานทุกเพศทุกวัย อย่างค่ายอย่างเว็บ punpro777 สล็อต นั้นวันนี้เราได้คัดสรรมาให้แล้วทั้งผองของ สูตรสล็อต ใช้งานได้จริง แน่นอน และไม่จำต้องกลุ้มอกกลุ้มใจว่าเมื่อใช้งานแล้ว ระบบความปลอดภัยของทางคาสิโนจะไม่ตรวจค้นและไม่โดนแบนจากค่ายพีจีแน่ๆค่ะ แล้วก็ยังสามารถ ได้กำไรได้อย่างสม่ำเสมอ โดยไม่ถูกจับตามมองดู หรือเป็นบัญชีเฝ้าระวังอีกด้วย สูตรสล็อตฟรีใช้ได้จริง ในปี 2023 ใครที่เคยทดสอบสูตรต่างๆมาแล้วนั้น ก็จำเป็นต้องรู้กันดีว่าใช้งานได้จริงไหม หรือเป็นเพียงแต่โปรแกรมที่สร้างขึ้นมาแล้วใช้งานมิได้จริงแต่ให้พวกเราเสียเงินเสียทองค่าใช้จ่ายสำหรับการสมัครใช้โปรแกรมโดยเปล่าประโยชน์ วันนี้เราได้นำสูตรฟรีมาให้ท่านได้ลงกัน โดยเป็น สูตรสล็อต ฟรี ใช้ได้จริงด้วย สล็อต ที่ใช้งานสำเร็จ ทำให้มีมาตลอดจนถึงปีนี้ สูตรสล็อต ฟรีทุกค่าย คัดเลือกมาแล้วก็ใช้ได้จริงแน่ๆ พวกเราจะรู้ได้ยังไงว่าสูตรไหนใช้ได้ หรือสูตรไหนที่ใช้ไม่ได้ วันนี้พวกเราได้นำสูตรสล็อตฟรีทุกค่าย มายกไว้ตรงหน้าท่านแล้ว ให้ได้เลือกตามใจชอบว่าตนเองชอบแบบไหน คัดมาแล้วก็ใช้งานได้จริงแน่ๆ สล็อต777

สล็อต777

ที่สุดของเว็บไซต์สล็อตแตกง่าย! สล็อตเว็บตรงแท้ 100% ไม่ผ่านเอเย่นต์ แตกหนักแตกจริง!

ที่สุดของเว็บไซต์สล็อตแตกง่าย! สล็อตเว็บตรงแท้ 100% ไม่ผ่านเอเย่นต์ แตกหนักแตกจริง! ส่งต่อโปรโมชั่นดีๆจากเว็บสล็อตชั้น 1 ในเอเชีย

ส่งต่อโปรโมชั่นดีๆจากเว็บสล็อตชั้น 1 ในเอเชีย

สวัสดีครับชาว sexy168.vipทุกท่านทางเข้า sexybaccarat ช่วงที่ผ่านมาเป็นช่วงที่ผมเล่นเกมบาคาร่า ของค่ายบาคาร่า หนักมากครับ เรียกว่า ผมแทบจะไม่เล่นเกมของค่ายอื่นเลย เล่นแค่ บาคาร่า สิ่งเดียว ซึ่งคนใดกันแน่ที่เป็นแฟน บาคาร่า แบบผมก็จะรู้เหตุผลเลยขอรับว่าทำไมบาคาร่า ถึงเป็นค่ายเกมที่ผมแล้วก็คนไม่ใช่น้อยรักมากๆชิดกันงอมแงมแบบสุด จนกระทั่งทางเข้า sexybaccarat คนที่ไม่ได้เล่นกำเนิดปริศนาว่า เกมค่าย sexy168.vipมีดีอะไร?

สวัสดีครับชาว sexy168.vipทุกท่านทางเข้า sexybaccarat ช่วงที่ผ่านมาเป็นช่วงที่ผมเล่นเกมบาคาร่า ของค่ายบาคาร่า หนักมากครับ เรียกว่า ผมแทบจะไม่เล่นเกมของค่ายอื่นเลย เล่นแค่ บาคาร่า สิ่งเดียว ซึ่งคนใดกันแน่ที่เป็นแฟน บาคาร่า แบบผมก็จะรู้เหตุผลเลยขอรับว่าทำไมบาคาร่า ถึงเป็นค่ายเกมที่ผมแล้วก็คนไม่ใช่น้อยรักมากๆชิดกันงอมแงมแบบสุด จนกระทั่งทางเข้า sexybaccarat คนที่ไม่ได้เล่นกำเนิดปริศนาว่า เกมค่าย sexy168.vipมีดีอะไร? 1. เกมดี สตอปรี่เด่น

1. เกมดี สตอปรี่เด่น

Jubyet69 เว็บ ดูหนังxอันดับหนึ่งของประเทศ ของจริงที่นี่ที่เดียว มีระบบระเบียบหน้าเว็บที่เสถียรที่สุด ลื่นไหลที่สุด พวกมากไม่น้อยเลยทีเดียวหลากหลายนับไม่ถ้วน คัดมาแต่งานระดับท็อป มากที่สุดในประเทศไทย บอกเลยว่า สาย หนัง 18 ฟรี หนังโป้หนังผู้ใหญ่69 หนัง69 นี่แหละคือของดี ใครๆก็ติดใจ อิอิ ที่จริงแล้ว ทุกเพศทุกวัยสามารถ ดูหนังx ได้ ไม่ผิดศิลธรรมอะไรก็แล้วแต่ดูหนังx กับ Jubyet69 ได้ ด้วยระบบหน้าเว็บ การจัดวางต่างๆของตัว หนังเอ็กซ์69

Jubyet69 เว็บ ดูหนังxอันดับหนึ่งของประเทศ ของจริงที่นี่ที่เดียว มีระบบระเบียบหน้าเว็บที่เสถียรที่สุด ลื่นไหลที่สุด พวกมากไม่น้อยเลยทีเดียวหลากหลายนับไม่ถ้วน คัดมาแต่งานระดับท็อป มากที่สุดในประเทศไทย บอกเลยว่า สาย หนัง 18 ฟรี หนังโป้หนังผู้ใหญ่69 หนัง69 นี่แหละคือของดี ใครๆก็ติดใจ อิอิ ที่จริงแล้ว ทุกเพศทุกวัยสามารถ ดูหนังx ได้ ไม่ผิดศิลธรรมอะไรก็แล้วแต่ดูหนังx กับ Jubyet69 ได้ ด้วยระบบหน้าเว็บ การจัดวางต่างๆของตัว หนังเอ็กซ์69  การ ดูหนังx หนังโป๊69 หนัง69 หนัง 18 ฟรี ในทุกวันนี้ เป็นที่นิยมกว่าแต่ก่อนเป็นอันมาก คำถามเป็น อะไรทำให้มันได้รับความนิยมขนาดนี้ รวมทั้งเป็นสิ่งที่ดีหรือเปล่า jubyet69 ดูหนังxมีคำตอบแรง

การ ดูหนังx หนังโป๊69 หนัง69 หนัง 18 ฟรี ในทุกวันนี้ เป็นที่นิยมกว่าแต่ก่อนเป็นอันมาก คำถามเป็น อะไรทำให้มันได้รับความนิยมขนาดนี้ รวมทั้งเป็นสิ่งที่ดีหรือเปล่า jubyet69 ดูหนังxมีคำตอบแรง

เกม ค่าย 888สมัครเว็บแท้สล็อตเว็บตรงแตกหนัก ไทยสล็อต 888 jinda888.vip 8 May 66 Doreen เว็บตรง888 ไทยสล็อต 888 Top 65

เกม ค่าย 888สมัครเว็บแท้สล็อตเว็บตรงแตกหนัก ไทยสล็อต 888 jinda888.vip 8 May 66 Doreen เว็บตรง888 ไทยสล็อต 888 Top 65

สำหรับ ในวันนี้พวกเรา จะมีโอกาสได้พาไปชมตำหนัก สวนสุนันทา กันเลยดีกว่าแล้วก็ได้เข้าไปชมในพิพิธภัณฑ์ที่ออกจะมีความน่าสนใจ แล้วก็ไปสู่กับบรรยากาศต่างๆที่มีไว้ด้วย ด้านใน มหาวิทยาลัยสวนสุนันทา มีการจัดผังของตัวมหาลัยไว้ อย่างชัดเจน ให้ท่านได้สามารถที่จะเข้าไปเดิน แล้วก็ดึงดำกับบรรยากาศได้จริงอีกด้วย

สำหรับ ในวันนี้พวกเรา จะมีโอกาสได้พาไปชมตำหนัก สวนสุนันทา กันเลยดีกว่าแล้วก็ได้เข้าไปชมในพิพิธภัณฑ์ที่ออกจะมีความน่าสนใจ แล้วก็ไปสู่กับบรรยากาศต่างๆที่มีไว้ด้วย ด้านใน มหาวิทยาลัยสวนสุนันทา มีการจัดผังของตัวมหาลัยไว้ อย่างชัดเจน ให้ท่านได้สามารถที่จะเข้าไปเดิน แล้วก็ดึงดำกับบรรยากาศได้จริงอีกด้วย ข้างในอาคาร มีความน่าดึงดูดใจไม่น้อย

ข้างในอาคาร มีความน่าดึงดูดใจไม่น้อย

บาคาร่า เกมการพนันไพ่ยอดนิยม บาคาร่า168

บาคาร่า เกมการพนันไพ่ยอดนิยม บาคาร่า168 บาคาร่า168 บาคาร่า เว็บไซต์คาสิโนออนไลน์เป็นอีกหนึ่งทางออกการทำเงินสร้างรายได้ ถือเป็นเว็บตัวกลางของต้นตอพนันและนักเสี่ยงดวง นักเดิมพันสามารถเล่นบาคาร่าออนไลน์ให้ไปถึงเป้าหมายได้ โดยการเลือกเว็บไซต์บาคาร่าออนไลน์ที่มีคุณภาพ มีบริการที่เหนือระดับ ทำให้การลงพนันนั้นเต็มเปี่ยมไปด้วยความเรียบร้อย โดยควรเลือกใช้บริการกับเว็บบาคาร่าออนไลน์ไม่ผ่านเอเย่นต์ เว็บไซต์ตรงที่ไม่ผ่านคนกลาง เพื่อให้การลงพนันไม่มีการเอารัดเอาเปรียบ การใช้แรงงานกับเว็บตรงไม่ผ่านเอเย่นต์ถือเป็นอีกหนึ่งทางออกที่ยอดเยี่ยม สำหรับนักพนันที่กำลังมองหาความคุ้มค่าจากการเล่นเกมคาสิโนออนไลน์ เว็บของพวกเราถือเป็นเว็บที่มีความครบครันในทุกด้าน

บาคาร่า168 บาคาร่า เว็บไซต์คาสิโนออนไลน์เป็นอีกหนึ่งทางออกการทำเงินสร้างรายได้ ถือเป็นเว็บตัวกลางของต้นตอพนันและนักเสี่ยงดวง นักเดิมพันสามารถเล่นบาคาร่าออนไลน์ให้ไปถึงเป้าหมายได้ โดยการเลือกเว็บไซต์บาคาร่าออนไลน์ที่มีคุณภาพ มีบริการที่เหนือระดับ ทำให้การลงพนันนั้นเต็มเปี่ยมไปด้วยความเรียบร้อย โดยควรเลือกใช้บริการกับเว็บบาคาร่าออนไลน์ไม่ผ่านเอเย่นต์ เว็บไซต์ตรงที่ไม่ผ่านคนกลาง เพื่อให้การลงพนันไม่มีการเอารัดเอาเปรียบ การใช้แรงงานกับเว็บตรงไม่ผ่านเอเย่นต์ถือเป็นอีกหนึ่งทางออกที่ยอดเยี่ยม สำหรับนักพนันที่กำลังมองหาความคุ้มค่าจากการเล่นเกมคาสิโนออนไลน์ เว็บของพวกเราถือเป็นเว็บที่มีความครบครันในทุกด้าน

สำหรับ ในวันนี้เรา จะมีโอกาสได้พาไปชมตำหนัก สวนสุนันทา กันดีกว่าและได้เข้าไปดูในพิพิธภัณฑ์ที่ออกจะมีความน่าสนใจ และก็ไปสู่กับบรรยากาศต่างๆที่มีไว้ด้วย ภายใน มหาวิทยาลัย

สำหรับ ในวันนี้เรา จะมีโอกาสได้พาไปชมตำหนัก สวนสุนันทา กันดีกว่าและได้เข้าไปดูในพิพิธภัณฑ์ที่ออกจะมีความน่าสนใจ และก็ไปสู่กับบรรยากาศต่างๆที่มีไว้ด้วย ภายใน มหาวิทยาลัย

.png) รีวิว ธุรกิจการบิน มหาวิทยาลัยราชภัฏ

รีวิว ธุรกิจการบิน มหาวิทยาลัยราชภัฏ.png) ตรงนี้ จึงค่อนข้างให้ความสำคัญเป็นอย่างมาก ในเรื่องเกี่ยวกับการใช้ภาษาหรือรวมถึง การจัดการในระดับนานาชาติ ที่เรียกได้ว่ามีการขนเอาหลักสูตรต่างๆในระดับสากลมาไว้ในที่นี้ที่เดียว อย่างเห็นได้ชัดและเป็นอะไรที่ออกจะล้ำหน้าไปๆมาๆกเลย สำหรับการศึกษาจาก ราชภัฏสวนสุนันทา ที่เปิดสอนถึง 4 วิชาสาขาอย่างยิ่งจริงๆดังเช่น

ตรงนี้ จึงค่อนข้างให้ความสำคัญเป็นอย่างมาก ในเรื่องเกี่ยวกับการใช้ภาษาหรือรวมถึง การจัดการในระดับนานาชาติ ที่เรียกได้ว่ามีการขนเอาหลักสูตรต่างๆในระดับสากลมาไว้ในที่นี้ที่เดียว อย่างเห็นได้ชัดและเป็นอะไรที่ออกจะล้ำหน้าไปๆมาๆกเลย สำหรับการศึกษาจาก ราชภัฏสวนสุนันทา ที่เปิดสอนถึง 4 วิชาสาขาอย่างยิ่งจริงๆดังเช่น 5 ปัจจัยในการเลือกมหาวิทยาลัยที่จำเป็นต้องคิดถึง

5 ปัจจัยในการเลือกมหาวิทยาลัยที่จำเป็นต้องคิดถึง ถึงฤดูสอบการแข่งขันเข้าห้องเรียนต่อในระดับชั้นราชภัฏสวนสุนันทาของน้องๆชั้นม 6 ทั่วประเทศ ซึ่งวันนี้พี่ๆมหาวิทยาลัยสวนสุนันทา จะมาชี้แนะกลเม็ดสำหรับในการเลือกมหาวิทยาลัยซึ่งมี 5 ต้นเหตุมีอะไรบ้างไปดูกันได้เลย

ถึงฤดูสอบการแข่งขันเข้าห้องเรียนต่อในระดับชั้นราชภัฏสวนสุนันทาของน้องๆชั้นม 6 ทั่วประเทศ ซึ่งวันนี้พี่ๆมหาวิทยาลัยสวนสุนันทา จะมาชี้แนะกลเม็ดสำหรับในการเลือกมหาวิทยาลัยซึ่งมี 5 ต้นเหตุมีอะไรบ้างไปดูกันได้เลย 1.การเดินทางสะดวก สำหรับเพื่อการไปมหาวิทยาลัยนั้น ควรต้องเลือกอยู่ห้องเช่าใกล้มหาวิทยาลัยหรือเพื่อสบายสำหรับเพื่อการเดินทางไปเรียน สำหรับมหาวิทยาลัยสวนสุนันทา พวกเรามีทั้งยังหอพักในมหาวิทยาลัยและหอนอกราชภัฏสวนสุนันทาให้เลือกมาก ซึ่งน้องๆสามารถที่จะเลือกได้ตามสบายสบายโดยเฉพาะมหาวิทยาลัยสวนสุนันทา พวกเราเป็นมหาวิทยาลัยที่อยู่ในจ.กรุงเทพฯ ด้วยเหตุนี้การเดินทางสบายอยู่แล้ว และควรจะดูว่าวิทยาเขตมีให้เลือกตรงไหนบ้าง ถ้าว่าไม่สบายที่จะเรียนต่อในกรุงเทพฯ ก็สามารถเลือกวิทยาเขตของราชภัฏสวนสุนันทา ได้ซึ่งจะมี 2 วิทยาเขตเป็นวิทยาเขตจังหวัดนครปฐมและวิทยาเขตสมุทรสงคราม สำหรับคนที่อยู่ 2 จังหวัดนี้หรือจังหวัดใกล้เคียงไม่สบายที่จะเดินทางเข้ามาศึกษาต่อในกรุงเทพฯก็สามารถเลือก 2 วิทยาเขตนี้ได้ เนื่องจากว่าทางสวนสุนันทา เราเปิดรับนิสิตมากมายและมีหลักสูตรให้เลือกหลากหลาย

1.การเดินทางสะดวก สำหรับเพื่อการไปมหาวิทยาลัยนั้น ควรต้องเลือกอยู่ห้องเช่าใกล้มหาวิทยาลัยหรือเพื่อสบายสำหรับเพื่อการเดินทางไปเรียน สำหรับมหาวิทยาลัยสวนสุนันทา พวกเรามีทั้งยังหอพักในมหาวิทยาลัยและหอนอกราชภัฏสวนสุนันทาให้เลือกมาก ซึ่งน้องๆสามารถที่จะเลือกได้ตามสบายสบายโดยเฉพาะมหาวิทยาลัยสวนสุนันทา พวกเราเป็นมหาวิทยาลัยที่อยู่ในจ.กรุงเทพฯ ด้วยเหตุนี้การเดินทางสบายอยู่แล้ว และควรจะดูว่าวิทยาเขตมีให้เลือกตรงไหนบ้าง ถ้าว่าไม่สบายที่จะเรียนต่อในกรุงเทพฯ ก็สามารถเลือกวิทยาเขตของราชภัฏสวนสุนันทา ได้ซึ่งจะมี 2 วิทยาเขตเป็นวิทยาเขตจังหวัดนครปฐมและวิทยาเขตสมุทรสงคราม สำหรับคนที่อยู่ 2 จังหวัดนี้หรือจังหวัดใกล้เคียงไม่สบายที่จะเดินทางเข้ามาศึกษาต่อในกรุงเทพฯก็สามารถเลือก 2 วิทยาเขตนี้ได้ เนื่องจากว่าทางสวนสุนันทา เราเปิดรับนิสิตมากมายและมีหลักสูตรให้เลือกหลากหลาย

ต้องการสนุกกับการเล่นสล็อตออนไลน์แล้วก็มีโอกาสได้รับเครดิตฟรีทุกวี่ทุกวันกันรึป่าว มาเจอกับ Joker123 ที่มีทางเข้าเล่นสล็อตออนไลน์และก็แจกเครดิตฟรีทุกเมื่อเชื่อวันเพื่อให้คุณรื้นเริงไปกับเกมในวันพิเศษของคุณ การเข้าสู่โลกของการเล่นสล็อตออนไลน์ใน joker123 ไม่มีความยุ่งยากเลย คุณสามารถเข้าสู่ระบบได้ง่ายดายผ่านทางเว็บหรือแอปพลิเคชัน โดยสามารถเข้าสู่ระบบด้วยชื่อผู้ใช้งานและรหัสผ่านที่คุณผลิตขึ้นได้ ผ่านเว็บไซต์ของเรา joker123th

ต้องการสนุกกับการเล่นสล็อตออนไลน์แล้วก็มีโอกาสได้รับเครดิตฟรีทุกวี่ทุกวันกันรึป่าว มาเจอกับ Joker123 ที่มีทางเข้าเล่นสล็อตออนไลน์และก็แจกเครดิตฟรีทุกเมื่อเชื่อวันเพื่อให้คุณรื้นเริงไปกับเกมในวันพิเศษของคุณ การเข้าสู่โลกของการเล่นสล็อตออนไลน์ใน joker123 ไม่มีความยุ่งยากเลย คุณสามารถเข้าสู่ระบบได้ง่ายดายผ่านทางเว็บหรือแอปพลิเคชัน โดยสามารถเข้าสู่ระบบด้วยชื่อผู้ใช้งานและรหัสผ่านที่คุณผลิตขึ้นได้ ผ่านเว็บไซต์ของเรา joker123th แพลตฟอร์มเกมสล็อตออนไลน์ที่มีทางเข้าง่าย และยังมีการแจกเครดิตฟรีทุกๆวันเพื่อให้ผู้เล่นสามารถสนุกสนานกับเกมได้อย่างไม่มีข้อจำกัด ถ้าหากคุณอยากเบิกบานและก็ได้โอกาสได้รับรางวัลโดยไม่ต้องใช้เงินของคุณ คุณไม่สมควรพลาดที่จะลองเล่นสล็อตออนไลน์ในวันนี้นะ

แพลตฟอร์มเกมสล็อตออนไลน์ที่มีทางเข้าง่าย และยังมีการแจกเครดิตฟรีทุกๆวันเพื่อให้ผู้เล่นสามารถสนุกสนานกับเกมได้อย่างไม่มีข้อจำกัด ถ้าหากคุณอยากเบิกบานและก็ได้โอกาสได้รับรางวัลโดยไม่ต้องใช้เงินของคุณ คุณไม่สมควรพลาดที่จะลองเล่นสล็อตออนไลน์ในวันนี้นะ

เศรษฐี99 ยอดเยี่ยมเว็บคาสิโนออนไลน์ สล็อต เกมยิงปลา แทงหวย บาทำลาย มีทุกเกมให้เลือกเล่นในที่เดียว!

เศรษฐี99 ยอดเยี่ยมเว็บคาสิโนออนไลน์ สล็อต เกมยิงปลา แทงหวย บาทำลาย มีทุกเกมให้เลือกเล่นในที่เดียว! สำหรับผู้ที่ประทับใจการเล่นเกมคาสิโนอย่างเต็มรูปแบบ สล็อตออนไลน์ เป็นทางเลือกที่ไม่สมควรละเลย ด้วยคอลเลกชันเกมที่นานาประการและก็บริการที่เยี่ยม คุณจะได้สัมผัสประสบการณ์การเล่นเกมคาสิโนที่ดีเยี่ยมที่สุดได้กับทางเราตรงนี้เลย !

สำหรับผู้ที่ประทับใจการเล่นเกมคาสิโนอย่างเต็มรูปแบบ สล็อตออนไลน์ เป็นทางเลือกที่ไม่สมควรละเลย ด้วยคอลเลกชันเกมที่นานาประการและก็บริการที่เยี่ยม คุณจะได้สัมผัสประสบการณ์การเล่นเกมคาสิโนที่ดีเยี่ยมที่สุดได้กับทางเราตรงนี้เลย ! 1. PG (Pocket Games Soft): ที่รู้จักกันดีด้วยกาคอยอกแบบเกมที่ประดิษฐ์รวมทั้งธีมเกมที่มีความมากมายหลาย สร้างประสบการณ์ที่ไม่มีใครเหมือนให้กับผู้เล่น

1. PG (Pocket Games Soft): ที่รู้จักกันดีด้วยกาคอยอกแบบเกมที่ประดิษฐ์รวมทั้งธีมเกมที่มีความมากมายหลาย สร้างประสบการณ์ที่ไม่มีใครเหมือนให้กับผู้เล่น

● เกมสล็อตออนไลน์ – เกมสล็อตออนไลน์เป็นเลิศในเกมคาสิโนที่ได้รับความนิยมสูงสุดในโลกของการพนันออนไลน์ เพราะว่ามีข้อตกลงที่เข้าใจง่าย และไม่จะต้องใช้กลยุทธ์ซับซ้อน แล้วก็กราฟฟิกของเกมที่สวย รวมทั้งธีมต่างๆให้ได้เลือกเล่นและเพลิดเพลิน ทำให้เหมาะสมกับทั้งยังผู้เล่นมือใหม่แล้วก็ผู้เล่น cafe44 ที่มีประสบการณ์

● เกมสล็อตออนไลน์ – เกมสล็อตออนไลน์เป็นเลิศในเกมคาสิโนที่ได้รับความนิยมสูงสุดในโลกของการพนันออนไลน์ เพราะว่ามีข้อตกลงที่เข้าใจง่าย และไม่จะต้องใช้กลยุทธ์ซับซ้อน แล้วก็กราฟฟิกของเกมที่สวย รวมทั้งธีมต่างๆให้ได้เลือกเล่นและเพลิดเพลิน ทำให้เหมาะสมกับทั้งยังผู้เล่นมือใหม่แล้วก็ผู้เล่น cafe44 ที่มีประสบการณ์

จะมองหาสล็อตเว็บไซต์ตรงแท้อยู่เพราะเหตุไร? ในเมื่อเว็บไซต์ตรงแท้ไม่ผ่านเอเย่นต์อยู่ตรงหน้าคุณแล้ว เรา

จะมองหาสล็อตเว็บไซต์ตรงแท้อยู่เพราะเหตุไร? ในเมื่อเว็บไซต์ตรงแท้ไม่ผ่านเอเย่นต์อยู่ตรงหน้าคุณแล้ว เรา

เล่นสล็อตออนไลน์ slotxo แจกเครดิต สมัครง่ายไม่ต้องรอนาน

เล่นสล็อตออนไลน์ slotxo แจกเครดิต สมัครง่ายไม่ต้องรอนาน เกมที่มีให้บริการในเว็บคาสิโนออนไลน์ของเรา

เกมที่มีให้บริการในเว็บคาสิโนออนไลน์ของเรา ขอขอบคุณมากweb

ขอขอบคุณมากweb

สำหรับโปรโมชั่นดีๆอีกหนึ่งโปรโมชั่นจาก สล็อต ของพวกเราที่หลายท่านให้การตอบรับเป็นอย่างดี นั่นก็คือ โปรโมชั่น Cash Back 40% โปรโมชั่นที่สามารถช่วยให้ท่านยังสามารถรักษาเงินทุนของคุณเอาไว้ได้ แม้ว่าคุณจะเล่นเสียก็ตาม! โดยโปรโมชั่นนี้ คุณจำเป็นที่จะต้องฝากแบบไม่รับโบนัสเครดิตฟรีใดๆก็ตามจากทาง pgslot เพียงแค่นั้น เล่นได้เฉพาะสล็อตรวมทั้งยิงปลา ระบบจะรีเซ็ตยอดเสียทุกวี่วันในเวลา 23:00 น. เมื่อไหร่ก็ตามที่คุณเล่นเสีย คุณสามารถมารับยอดเสียคิน 40% ได้เลย ยอมรับได้สูงสุดถึง 5,000 บาท แม้กระนั้นคุณจะต้องทำยอดให้ได้ 2 เท่า ถึงจะสามารถถอนได้ 1 เท่า รับได้วันละ 1 ครั้งเท่านั้น แถมทุกผู้กระทำดรับ Cash Back ยังได้รับเพชรไว้หมุนวงล้ออีกด้วย ผู้ใดกันแน่เล่นเสียอย่าเพิ่งท้อใจ มารับยอดเสียคืนได้เลยกับพวกเรา!

สำหรับโปรโมชั่นดีๆอีกหนึ่งโปรโมชั่นจาก สล็อต ของพวกเราที่หลายท่านให้การตอบรับเป็นอย่างดี นั่นก็คือ โปรโมชั่น Cash Back 40% โปรโมชั่นที่สามารถช่วยให้ท่านยังสามารถรักษาเงินทุนของคุณเอาไว้ได้ แม้ว่าคุณจะเล่นเสียก็ตาม! โดยโปรโมชั่นนี้ คุณจำเป็นที่จะต้องฝากแบบไม่รับโบนัสเครดิตฟรีใดๆก็ตามจากทาง pgslot เพียงแค่นั้น เล่นได้เฉพาะสล็อตรวมทั้งยิงปลา ระบบจะรีเซ็ตยอดเสียทุกวี่วันในเวลา 23:00 น. เมื่อไหร่ก็ตามที่คุณเล่นเสีย คุณสามารถมารับยอดเสียคิน 40% ได้เลย ยอมรับได้สูงสุดถึง 5,000 บาท แม้กระนั้นคุณจะต้องทำยอดให้ได้ 2 เท่า ถึงจะสามารถถอนได้ 1 เท่า รับได้วันละ 1 ครั้งเท่านั้น แถมทุกผู้กระทำดรับ Cash Back ยังได้รับเพชรไว้หมุนวงล้ออีกด้วย ผู้ใดกันแน่เล่นเสียอย่าเพิ่งท้อใจ มารับยอดเสียคืนได้เลยกับพวกเรา! สายทุนน้อยสามารถเล่นสล็อตออนไลน์กับเรา PUNPRO ได้หรือไม่? พาร์ทนี้มีคำตอบ

สายทุนน้อยสามารถเล่นสล็อตออนไลน์กับเรา PUNPRO ได้หรือไม่? พาร์ทนี้มีคำตอบ สำหรับผู้ใดกันที่กำลังกังวลว่า ต้องการจะทดลองเล่นสล็อตออนไลน์กับพวกเรา pgslot มากมายๆแต่ว่ามิได้มีเงินทุนเยอะมากมาย จะสามารถเล่นpunpro777กับเราได้รึเปล่า? บอกเลยครับว่า การเดิมพันสล็อตออนไลน์กับพวกเรานั้น ถึงแม้ว่าจะคุณไม่ได้มีทุนจำนวนมากมากไม่น้อยเลยทีเดียว มีทุนที่จำกัด คุณก็สามารถสนุกกับการเล่นสล็อตออนไลน์ได้อยู่ดีขอรับ เราให้โอกาสให้สมาชิกทุกท่านสามารถเข้ามาเล่นpgslotได้อย่างแน่นอน แม้จะมีทุนหลักสิบก็ตาม เนื่องจากว่าพวกเรามีโปรโมชั่นที่จะรอซัพพอร์ตทุกๆคนนั่นเองนะครับ กับโปรโมชั่นคนมั่งมี 500% ที่คุณควรต้องฝากเล่นในระยะเวลา 19:00 – 21:00 น. เท่านั้น โดยฝากเพียงแต่ 19 บาทเพียงแค่นั้น รับโบนัสเครดิตฟรีรวม 100 บาทไปเลย แต่ว่าคุณจึงควรทำยอดให้ได้ 400 บาท ถึงจะสามารถถอนได้ 100 บาท เล่นได้เฉพาะpunproและก็จะต้องฝากตามยอดที่ระบุเพียงแค่นั้น คนใดกันพึงพอใจก็มารับกันได้ครับผม!

สำหรับผู้ใดกันที่กำลังกังวลว่า ต้องการจะทดลองเล่นสล็อตออนไลน์กับพวกเรา pgslot มากมายๆแต่ว่ามิได้มีเงินทุนเยอะมากมาย จะสามารถเล่นpunpro777กับเราได้รึเปล่า? บอกเลยครับว่า การเดิมพันสล็อตออนไลน์กับพวกเรานั้น ถึงแม้ว่าจะคุณไม่ได้มีทุนจำนวนมากมากไม่น้อยเลยทีเดียว มีทุนที่จำกัด คุณก็สามารถสนุกกับการเล่นสล็อตออนไลน์ได้อยู่ดีขอรับ เราให้โอกาสให้สมาชิกทุกท่านสามารถเข้ามาเล่นpgslotได้อย่างแน่นอน แม้จะมีทุนหลักสิบก็ตาม เนื่องจากว่าพวกเรามีโปรโมชั่นที่จะรอซัพพอร์ตทุกๆคนนั่นเองนะครับ กับโปรโมชั่นคนมั่งมี 500% ที่คุณควรต้องฝากเล่นในระยะเวลา 19:00 – 21:00 น. เท่านั้น โดยฝากเพียงแต่ 19 บาทเพียงแค่นั้น รับโบนัสเครดิตฟรีรวม 100 บาทไปเลย แต่ว่าคุณจึงควรทำยอดให้ได้ 400 บาท ถึงจะสามารถถอนได้ 100 บาท เล่นได้เฉพาะpunproและก็จะต้องฝากตามยอดที่ระบุเพียงแค่นั้น คนใดกันพึงพอใจก็มารับกันได้ครับผม! เกมสล็อต pgslot punpro777.tv 30 FEB 24 Ezra casino online punpro777แตกง่าย Top 92

เกมสล็อต pgslot punpro777.tv 30 FEB 24 Ezra casino online punpro777แตกง่าย Top 92 • Muay Thai (แชมป์มวยไทย) ทาง fullslotpg จะไม่ยินยอมพลาดกีฬาประจำชาติของเราอย่างไม่ต้องสงสัยนะครับ มันก็คือ กีฬาชกมวยไทย นั่นเองครับ ซึ่งนี่ถือเป็นเกมแรกๆพื้นที่ค่าย PG SLOT หยิบเอามาใช้เป็นธีมเกมเลยก็ว่าได้ สำหรับเกม Muay Thai เป็นเกมสล็อตออนไลน์แบบ 5 รีล 3 แถว มีไลน์เดิมพันที่ชนะเพียงแต่ 20 ไลน์พนันเท่านั้น แต่นะครับแม้กระนั้น อัตราการชำระเงินรางวัลสูงสุดอยู่ที่ 1,000 เท่าเลยล่ะครับ บอกเลยว่าสูงมากมาย! เมื่อคุณเข้าเกมไป คุณจะพบว่าตัวเองยืนอยู่บนสังเวียนอีกด้วยครับผม บอกเลยว่า โคตรฟิน! คนไหนกันสนใจก็ลองมามองกันได้ครับผม

• Muay Thai (แชมป์มวยไทย) ทาง fullslotpg จะไม่ยินยอมพลาดกีฬาประจำชาติของเราอย่างไม่ต้องสงสัยนะครับ มันก็คือ กีฬาชกมวยไทย นั่นเองครับ ซึ่งนี่ถือเป็นเกมแรกๆพื้นที่ค่าย PG SLOT หยิบเอามาใช้เป็นธีมเกมเลยก็ว่าได้ สำหรับเกม Muay Thai เป็นเกมสล็อตออนไลน์แบบ 5 รีล 3 แถว มีไลน์เดิมพันที่ชนะเพียงแต่ 20 ไลน์พนันเท่านั้น แต่นะครับแม้กระนั้น อัตราการชำระเงินรางวัลสูงสุดอยู่ที่ 1,000 เท่าเลยล่ะครับ บอกเลยว่าสูงมากมาย! เมื่อคุณเข้าเกมไป คุณจะพบว่าตัวเองยืนอยู่บนสังเวียนอีกด้วยครับผม บอกเลยว่า โคตรฟิน! คนไหนกันสนใจก็ลองมามองกันได้ครับผม โปรโมชั่นบิลพิเศษกับเรา pgslot รับใบเสร็จรับเงินพิเศษได้วันแล้ววันเล่า ฝาก 49 บาทเพียงแค่นั้น ลองเลย!

โปรโมชั่นบิลพิเศษกับเรา pgslot รับใบเสร็จรับเงินพิเศษได้วันแล้ววันเล่า ฝาก 49 บาทเพียงแค่นั้น ลองเลย! ลงทะเบียนเป็นสมาชิกใหม่กับเรา pgslot วันนี้ สมัครฟรีไม่มีค่าใช้จ่าย สมัครเลย!

ลงทะเบียนเป็นสมาชิกใหม่กับเรา pgslot วันนี้ สมัครฟรีไม่มีค่าใช้จ่าย สมัครเลย!

เพราะเหตุใดทะเบียนรถสวยควรจะเลือกใช้บริการทะเบียนรถยนต์งามในระบบออนไลน์

เพราะเหตุใดทะเบียนรถสวยควรจะเลือกใช้บริการทะเบียนรถยนต์งามในระบบออนไลน์

• วางแผนลงทุน คุณสามารถกำหนดแผนการลงทุนได้แบบง่ายๆนั่นก็คือ การเอาเงินทุนทั้งผองของคุณมากองเอาไว้ แล้วต่อจากนั้น ให้ท่านทดลองนั่งคิดดูว่า เงินลงทุนทั้งปวงนี้ คุณจะสามารถประยุกต์ใช้สำหรับเพื่อการลงทุนได้กี่ครั้ง ถ้าคุณปรารถนาเล่นในคราวเดียวก็ได้ หรือจะแบ่งเล่นหลายๆครั้งก็ได้ ก็คิดแผนกันซะตั้งแต่ตอนนี้ไปเลยครับ

• วางแผนลงทุน คุณสามารถกำหนดแผนการลงทุนได้แบบง่ายๆนั่นก็คือ การเอาเงินทุนทั้งผองของคุณมากองเอาไว้ แล้วต่อจากนั้น ให้ท่านทดลองนั่งคิดดูว่า เงินลงทุนทั้งปวงนี้ คุณจะสามารถประยุกต์ใช้สำหรับเพื่อการลงทุนได้กี่ครั้ง ถ้าคุณปรารถนาเล่นในคราวเดียวก็ได้ หรือจะแบ่งเล่นหลายๆครั้งก็ได้ ก็คิดแผนกันซะตั้งแต่ตอนนี้ไปเลยครับ สนุกสนานไปกับเกมสล็อตออนไลน์จาก สล็อต pg เกมแนวใหม่ที่ปังที่สุดเวลานี้กับ Candy Burst

สนุกสนานไปกับเกมสล็อตออนไลน์จาก สล็อต pg เกมแนวใหม่ที่ปังที่สุดเวลานี้กับ Candy Burst

จะมองเห็นได้ว่าเกมการพนัน pgslot บนเว็บของเรา ถือเป็นเว็บไซต์ที่มีความครบจบในทีเดียว นักเดิมพันที่เข้ามาใช้บริการจะได้รับประสบการณ์ที่ดีเยี่ยมที่สุด ฉะนั้นการเข้ามาใช้งานกับทางเว็บไซต์นี้ จะเป็นอีกหนึ่งทางลัดที่ช่วยให้นักพนันสามารถบรรลุเป้าหมาย ได้รับผลกำไรมากจากการเล่นเกมสล็อตออนไลน์ที่เป็นเว็บไซต์ตรงไม่ผ่านเอเย่นต์ เว็บไซต์ที่มีบริการยอดเยี่ยม รวมทั้งเปิดให้บริการในประเทศไทยแล้วในขณะนี้ มาร่วมเป็นส่วนใดส่วนหนึ่งกับทางเว็บทันทีเพื่อเป็นเศรษฐีหน้าใหม่ ในแวดวงสล็อตออนไลน์

จะมองเห็นได้ว่าเกมการพนัน pgslot บนเว็บของเรา ถือเป็นเว็บไซต์ที่มีความครบจบในทีเดียว นักเดิมพันที่เข้ามาใช้บริการจะได้รับประสบการณ์ที่ดีเยี่ยมที่สุด ฉะนั้นการเข้ามาใช้งานกับทางเว็บไซต์นี้ จะเป็นอีกหนึ่งทางลัดที่ช่วยให้นักพนันสามารถบรรลุเป้าหมาย ได้รับผลกำไรมากจากการเล่นเกมสล็อตออนไลน์ที่เป็นเว็บไซต์ตรงไม่ผ่านเอเย่นต์ เว็บไซต์ที่มีบริการยอดเยี่ยม รวมทั้งเปิดให้บริการในประเทศไทยแล้วในขณะนี้ มาร่วมเป็นส่วนใดส่วนหนึ่งกับทางเว็บทันทีเพื่อเป็นเศรษฐีหน้าใหม่ ในแวดวงสล็อตออนไลน์ เกมพีจี สล็อตเว็บตรง pgslotth.asia 15 April Winona ใหม่ pgแจกโบนัสทุกซีซั่น Top 9

เกมพีจี สล็อตเว็บตรง pgslotth.asia 15 April Winona ใหม่ pgแจกโบนัสทุกซีซั่น Top 9

จะเห็นได้ว่าเกมการพนัน สล็อต บนเว็บของเรา นับว่าเป็นเว็บที่มีความครบจบในทีเดียว นักพนันที่เข้ามาใช้บริการจะได้รับประสบการณ์ที่ยอดเยี่ยม เพราะฉะนั้นการเข้ามาใช้งานกับทางเว็บไซต์นี้ จะเป็นอีกหนึ่งทางลัดที่ช่วยทำให้นักพนันสามารถบรรลุเป้าหมาย ได้รับผลกำไรมากจากการเล่นเกมสล็อตออนไลน์ที่เป็นเว็บตรงไม่ผ่านเอเย่นต์ เว็บไซต์ที่มีบริการยอดเยี่ยม และเปิดให้บริการในประเทศไทยแล้วในขณะนี้ มาร่วมเป็นส่วนหนึ่งกับทางเว็บไซต์ในทันทีเพื่อเป็นคนมั่งมีหน้าใหม่ ในแวดวงสล็อตออนไลน์

จะเห็นได้ว่าเกมการพนัน สล็อต บนเว็บของเรา นับว่าเป็นเว็บที่มีความครบจบในทีเดียว นักพนันที่เข้ามาใช้บริการจะได้รับประสบการณ์ที่ยอดเยี่ยม เพราะฉะนั้นการเข้ามาใช้งานกับทางเว็บไซต์นี้ จะเป็นอีกหนึ่งทางลัดที่ช่วยทำให้นักพนันสามารถบรรลุเป้าหมาย ได้รับผลกำไรมากจากการเล่นเกมสล็อตออนไลน์ที่เป็นเว็บตรงไม่ผ่านเอเย่นต์ เว็บไซต์ที่มีบริการยอดเยี่ยม และเปิดให้บริการในประเทศไทยแล้วในขณะนี้ มาร่วมเป็นส่วนหนึ่งกับทางเว็บไซต์ในทันทีเพื่อเป็นคนมั่งมีหน้าใหม่ ในแวดวงสล็อตออนไลน์ pgslot เข้าสู่ระบบ สล็อต pgslotth.asia 27 มีนา Charmain โอนไว slogถอนภายใน 3 วินาที Top 35

pgslot เข้าสู่ระบบ สล็อต pgslotth.asia 27 มีนา Charmain โอนไว slogถอนภายใน 3 วินาที Top 35

DOOMOVIE ดูหนังผ่านเน็ตกับเว็บไซต์หนังออนไลน์ที่ยอดเยี่ยม ไม่พลาดทุกความเบิกบานใจแบบจัดเต็ม มาดูหนังกัน!

DOOMOVIE ดูหนังผ่านเน็ตกับเว็บไซต์หนังออนไลน์ที่ยอดเยี่ยม ไม่พลาดทุกความเบิกบานใจแบบจัดเต็ม มาดูหนังกัน!

ชวนดูหนังจากจักรวาล Marvel รวบรวมเอาไว้ภายในที่เดียวให้คุณ กับหมวดหมู่ รวมหนังภาคต่อ

ชวนดูหนังจากจักรวาล Marvel รวบรวมเอาไว้ภายในที่เดียวให้คุณ กับหมวดหมู่ รวมหนังภาคต่อ

4. ลุ้นรักปั่นป่วน ก๊วนคู่รักเก่า (2023) คนไหนกันแน่ที่ถูกใจนางเอก เบลล่า ราณี เรื่องนี้พลาดไม่ได้เลยจ้านะครับ แถมยังได้ประกบกับดาราหนังชายหนุ่มสุดหล่ออย่าง ไบรท์ วชิรวิชญ์ อีกด้วย หนังบอกเล่าเรื่องราวของริสา ผู้ครอบครองบริษัทรับจัดงานแต่งที่ใกล้จะเจ๊ง จะต้องไปจัดงานแต่งให้กับบ่าวสาวแขกที่มาจัดงานในประเทศไทย ซึ่งว่าที่เจ้าบ่าวก็คือแฟนเก่าของริสา แล้วก็ว่าที่เจ้าสาว ก็คือเพื่อนเก่าที่ไปคบกับคู่รักเก่าของริสาอีก เอาล่ะสิ เรื่องราวจะเป็นยังไงกันนะ

4. ลุ้นรักปั่นป่วน ก๊วนคู่รักเก่า (2023) คนไหนกันแน่ที่ถูกใจนางเอก เบลล่า ราณี เรื่องนี้พลาดไม่ได้เลยจ้านะครับ แถมยังได้ประกบกับดาราหนังชายหนุ่มสุดหล่ออย่าง ไบรท์ วชิรวิชญ์ อีกด้วย หนังบอกเล่าเรื่องราวของริสา ผู้ครอบครองบริษัทรับจัดงานแต่งที่ใกล้จะเจ๊ง จะต้องไปจัดงานแต่งให้กับบ่าวสาวแขกที่มาจัดงานในประเทศไทย ซึ่งว่าที่เจ้าบ่าวก็คือแฟนเก่าของริสา แล้วก็ว่าที่เจ้าสาว ก็คือเพื่อนเก่าที่ไปคบกับคู่รักเก่าของริสาอีก เอาล่ะสิ เรื่องราวจะเป็นยังไงกันนะ 2. กิจกรรม Happy Birthday For

2. กิจกรรม Happy Birthday For  3. กิจกรรมหมุนกงล้อกับน้องหนู

3. กิจกรรมหมุนกงล้อกับน้องหนู

2. เล่นเกมจากค่าย

2. เล่นเกมจากค่าย  4. หาเทคนิคการเล่นสล็อตออนไลน์ที่เหมาะกับตัวเอง

4. หาเทคนิคการเล่นสล็อตออนไลน์ที่เหมาะกับตัวเอง

Pg สล็อตเว็บตรงแตกง่าย รับประกันความแตกง่ายจากค่าย PG สนุกสนานกับเกมสล็อตได้แต่ละวัน ลองเลย!

Pg สล็อตเว็บตรงแตกง่าย รับประกันความแตกง่ายจากค่าย PG สนุกสนานกับเกมสล็อตได้แต่ละวัน ลองเลย! 4 หัวใจสำคัญสำหรับการเลือกใช้บริการกับเว็บไซต์สล็อตออนไลน์สไตล์ slot

4 หัวใจสำคัญสำหรับการเลือกใช้บริการกับเว็บไซต์สล็อตออนไลน์สไตล์ slot 2. มีค่ายเกมหลักที่คุณชอบพอ

2. มีค่ายเกมหลักที่คุณชอบพอ เข้าเล่นสล็อต 168slot สด แบบเรียลไทม์ เร็วทันใจ

เข้าเล่นสล็อต 168slot สด แบบเรียลไทม์ เร็วทันใจ สร้างกำไรได้ แบบสดๆพร้อมรับรอง ประสิทธิภาพได้ อย่างมาก สร้างกำไรได้ แบบเต็มความอยาก พร้อมหนทางเลือกใดก็ได้ ที่สามารถทำเงินได้จริง และก็ สล็อต168 ยังคงเป็นอีก รูปแบบของการลงทะเบียนได้ง่าย ไม่มีผิดหวัง กับระบบการเล่น เร็ว ทันใจ พร้อมหนทางใหม่ ที่พิเศษ พร้อมการผลิตรายได้ ผ่านระบบอัตโนมัติ ด้วย AI สุดถูกต้อง สามารถฝากง่าย ถอนคล่องแคล่ว ด้วยระบบที่ดี เป็นประโยชน์ที่คุณ สามารถเข้าถึง สล็อตเว็บไซต์ตรง การทำรายได้ มากมายค่ายชั้นแนวหน้า จากทั่วทุกมุมโลกมากไม่น้อยเลยทีเดียว แบบเรียลไทม์ จัดเต็ม และมีสาระอีกมากมาย

สร้างกำไรได้ แบบสดๆพร้อมรับรอง ประสิทธิภาพได้ อย่างมาก สร้างกำไรได้ แบบเต็มความอยาก พร้อมหนทางเลือกใดก็ได้ ที่สามารถทำเงินได้จริง และก็ สล็อต168 ยังคงเป็นอีก รูปแบบของการลงทะเบียนได้ง่าย ไม่มีผิดหวัง กับระบบการเล่น เร็ว ทันใจ พร้อมหนทางใหม่ ที่พิเศษ พร้อมการผลิตรายได้ ผ่านระบบอัตโนมัติ ด้วย AI สุดถูกต้อง สามารถฝากง่าย ถอนคล่องแคล่ว ด้วยระบบที่ดี เป็นประโยชน์ที่คุณ สามารถเข้าถึง สล็อตเว็บไซต์ตรง การทำรายได้ มากมายค่ายชั้นแนวหน้า จากทั่วทุกมุมโลกมากไม่น้อยเลยทีเดียว แบบเรียลไทม์ จัดเต็ม และมีสาระอีกมากมาย

4. ระบบรับแต้มฟรี เปิดเว็บพนัน

4. ระบบรับแต้มฟรี เปิดเว็บพนัน ขอขอบคุณมากweb

ขอขอบคุณมากweb